個人所得稅是對個人(自然人)取得的各項應稅所得為征稅對象所征收的一種稅。那么,個人所得稅納稅人是誰?日常的公司運營中,應該如何計算個人所得稅?

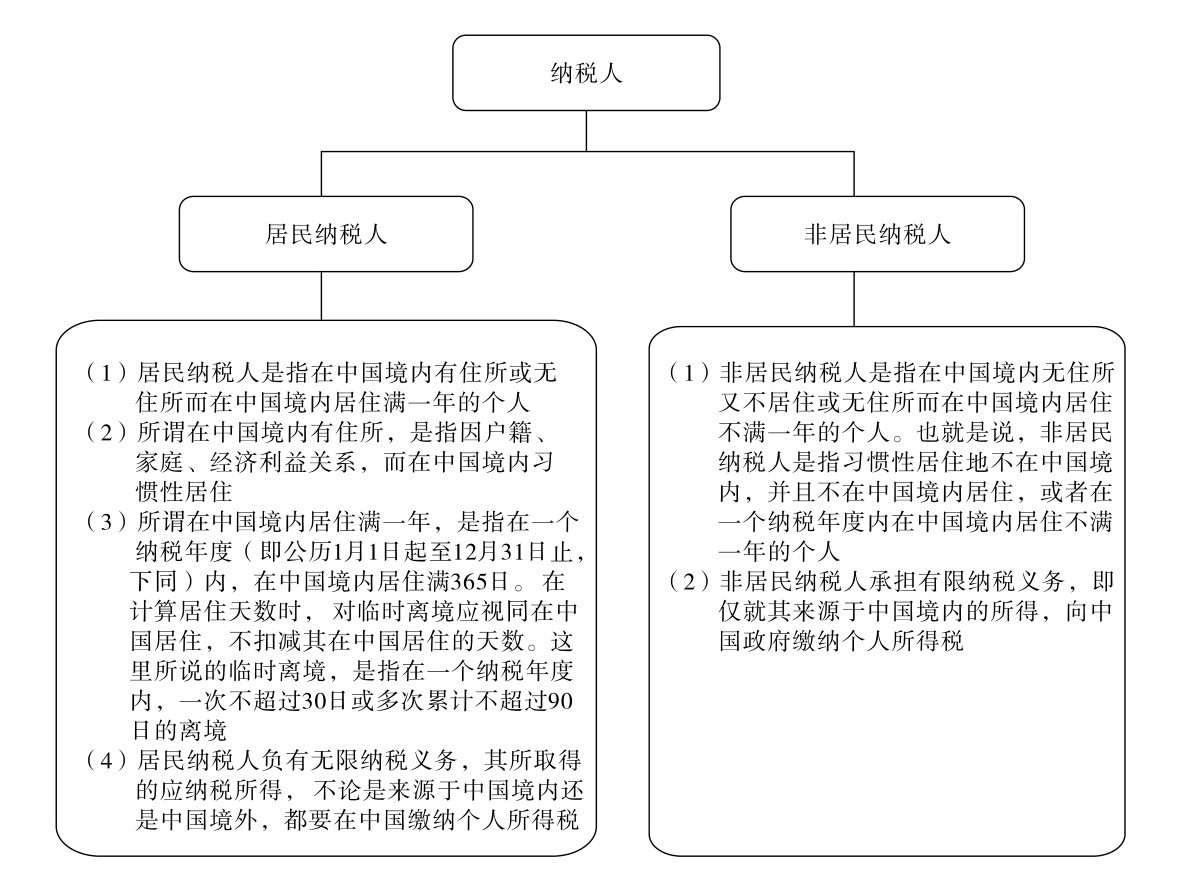

一、個人所得稅的納稅人

在中國境內有住所或無住所而在中國境內居住滿一年的個人,以及在中國境內無住所又不居住或無住所而在中國境內居住不滿一年的個人,是個人所得稅的納稅人。依據住所和居住時間兩個標準,個人所得稅的納稅人可分為居民納稅人和非居民納稅人,兩者承擔不同的納稅義務。

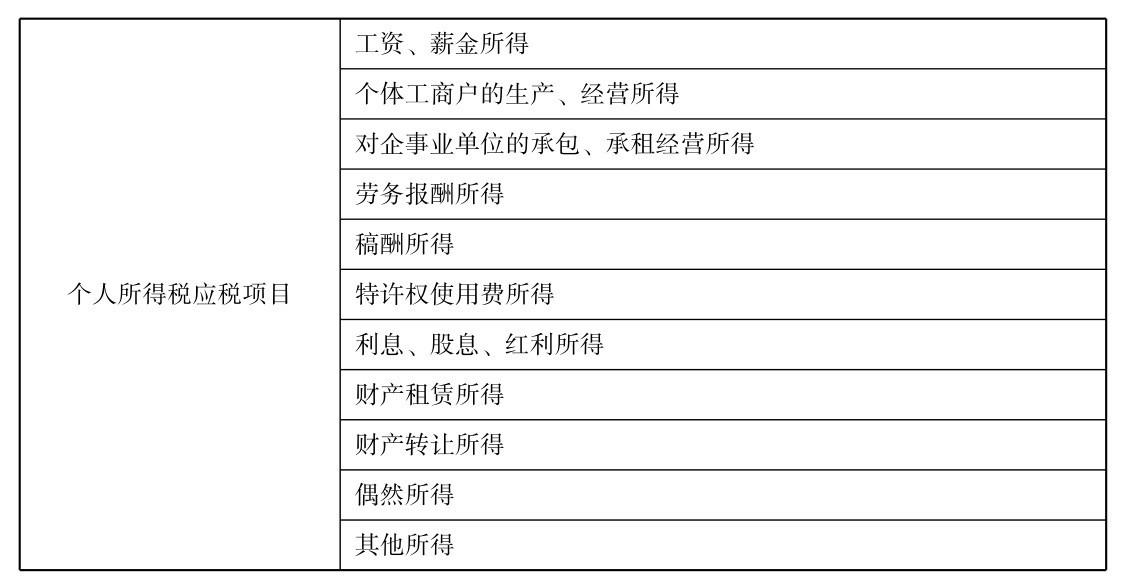

二、個人所得稅的應稅項目

我國現行的個人所得稅采用分類所得稅制,即對納稅人取得的不同所得分項目定率征收。個人所得稅的應稅項目共11項。

三、個人所得稅的計稅依據與計算

(一)個人所得稅的計稅依據

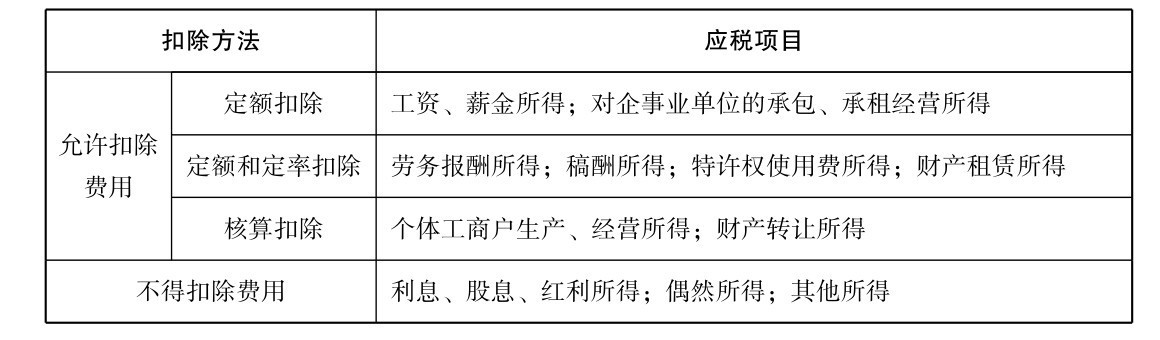

個人所得稅以個人的純所得為計稅依據。純所得是指納稅人的收入或報酬扣除有關費用后的余額。

根據各個項目性質的不同,費用分為兩類:允許扣除的費用和不得扣除的費用。其中,允許扣除的費用又分為三類:定額扣除、定額和定率扣除、核算扣除。

(二)個人所得稅的計算

1.工資、薪金所得應納稅額的計算

應納稅額=應納稅所得額×適用稅率-速算扣除數

=(每月收入額-3 500元或4 800元)×適用稅率-速算扣除數

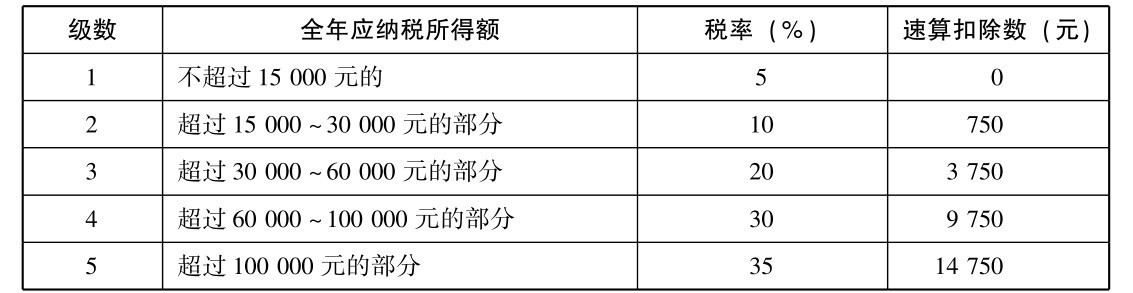

工資、薪金所得適用的速算扣除數表

2.個體工商戶的生產、經營所得應納稅額的計算

應納稅額=應納稅所得額×適用稅率-速算扣除數

或=(全年收入總額-成本、費用以及損失)×適用稅率-速算扣除數

個體工商戶、承包戶的生產、經營所得適用的速算扣除數表

注:自2011年9月1日起,個體工商戶業主的費用扣除標準統一確定為42 000元/年,即3 500元/月。

3.對企事業單位的承包經營、承租經營所得應納稅額的計算

應納稅額=應納稅所得額×適用稅率-速算扣除數

或=(納稅年度收入總額-必要費用)×適用稅率-速算扣除數

在一個納稅年度中,承包經營或承租經營期限不足1年的,以其實際經營期為納稅年度。

企事業單位的承包經營、承租經營所得適用的速算扣除數,參考個體工商戶的生產、經營所得適用的速算扣除數標準。

4.勞務報酬所得應納稅額的計算

(1)每次收入不足4 000元的:

應納稅額=應納稅所得額×適用稅率

或=(每次收入額-800)×20%

(2)每次收入在4 000元以上的:

應納稅額=應納稅所得額×適用稅率

或=每次收入額×(1-20%)×20%

(3)每次收入的應納稅所得額超過20 000元的:

應納稅額=應納稅所得額×適用稅率-速算扣除數

或=每次收入額×(1-20%)×適用稅率-速算扣除數

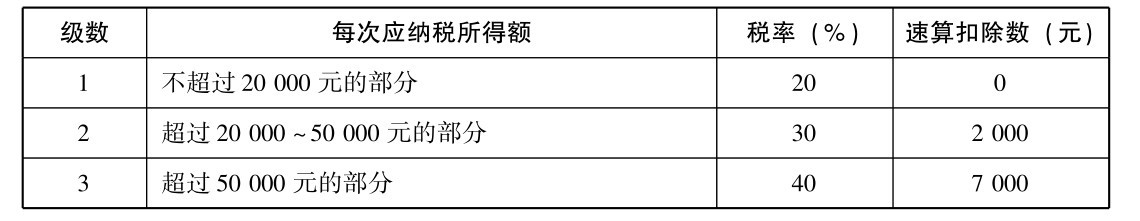

勞務報酬所得適用的速算扣除數表

5.稿酬所得應納稅額的計算

(1)每次收入不足4 000元的:

應納稅額=應納稅所得額×適用稅率×(1-30%)

=(每次收入額-800)×20% ×(1-30%)

(2)每次收入在4 000元以上的:

應納稅額=應納稅所得額×適用稅率×(1-30%)

=每次收入額×(1-20%)×20% ×(1-30%)

6.特許權使用費所得應納稅額的計算

(1)每次收入不足4 000元的:

應納稅額=應納稅所得額×適用稅率

=(每次收入額-800)×20%

(2)每次收入在4 000元以上的:

應納稅額=應納稅所得額×適用稅率=每次收入額×(1-20%)×20%

7.利息、股息、紅利所得應納稅額的計算

應納稅額=應納稅所得額×適用稅率

=每次收入額×20%(或5%)

適用稅率:儲蓄存款在2007年8月15日前為20%;2007年8月15日至2008年10月8日孳生的利息,按照5%的稅率征收個人所得稅;儲蓄存款在2008年10月9日后(含10月9日)孽生的利息,暫免征收個人所得稅。

8.財產租賃所得應納稅額的計算

財產租賃所得一般以個人每次取得的收入,定額或定率扣除規定費用后的余額為應納稅所得額。每次收入不超過4 000元的,定額減除費用800元;每次收入在4 000元以上的,定率減除20%的費用。財產租賃所得以1個月內取得的收入為一次。

(1)每次(月)收入不超過4 000元的:

應納稅所得額=每次(月)收入額-準予扣除費用-修繕費用(800元為限)-800

(2)每次(月)收入超過4 000元的:

應納稅所得額= [每次(月)收入額-準予扣除費用-修繕費用(800元為限)] ×(1-20%)

財產租賃所得適用20%的比例稅率。但對個人按市場價格出租的居民住房取得的所得,自2001年1月1日起暫減按10%的稅率征收個人所得稅。其應納稅額的計算公式為:

應納稅額=應納稅所得額×適用稅率

9.財產轉讓所得應納稅額的計算

應納稅額=應納稅所得額×適用稅率

=(收入總額-財產原值-合理稅費)×20%

10.偶然所得應納稅額的計算

應納稅額=應納稅所得額×適用稅率

=每次收入額×20%

11.其他所得應納稅額的計算

應納稅額=應納稅所得額×適用稅率

=每次收入額×20%

12.應納稅額計算中的特殊問題

對個人取得全年一次性獎金等計算征收個人所得稅的方法介紹。

全年一次性獎金是指行政機關、企事業單位等扣繳義務人根據其全年經濟效益和對雇員全年工作業績的綜合考核情況,向雇員發放的一次性獎金。一次性獎金也包括年終加薪、實行年薪制和績效工資辦法的單位根據考核情況兌現的年薪和績效工資。

納稅人取得全年一次性獎金,單獨作為1個月工資、薪金所得計算納稅,自2005年1月1日起按以下計稅辦法,由扣繳義務人發放時代扣代繳。

(1)先將雇員當月內取得的全年一次性獎金,除以12個月,按其商數確定適用稅率和速算扣除數。如果在發放年終一次性獎金的當月,雇員當月工資、薪金所得低于稅法規定的費用扣除額,則應將全年一次性獎金減除雇員當月工資、薪金所得與費用扣除額的差額后的余額,按上述辦法確定全年一次性獎金的適用稅率和速算扣除數。

(2)將雇員個人當月內取得全年一次性獎金,按上述第1條確定的適用稅率和速算扣除數計算征稅。

① 雇員當月工資、薪金所得高于(或等于)稅法規定的費用扣除額的,計算公式為:

應納稅額=雇員當月取得全年一次性獎金×適用稅率-速算扣除數

② 雇員當月工資、薪金所得低于稅法規定的費用扣除額的,計算公式為:

應納稅額=(雇員當月取得全年一次性獎金-雇員當月工資、薪金所得與費用扣除額的差額)×適用稅率-速算扣除數

(3)在一個納稅年度內,對每一個納稅人,其計稅辦法只允許采用一次。

(4)實行年薪制和績效工資的單位,個人取得年終兌現的年薪和績效工資按上述第2條、第3條規定執行。

(5)雇員取得除全年一次性獎金以外的其他各種名目的獎金,如半年獎、季度獎、加班獎、先進獎、考勤獎等,一律與當月工資、薪金收入合并,按稅法規定繳納個人所得稅。

四、個人所得稅的減免

引用資料:選擇代理記賬之后這兩項工作必須提前做好

解決時間:2022-02-22 14:52

鄭重提示:線上咨詢不能代替面談,財稅顧問建議僅供參考!